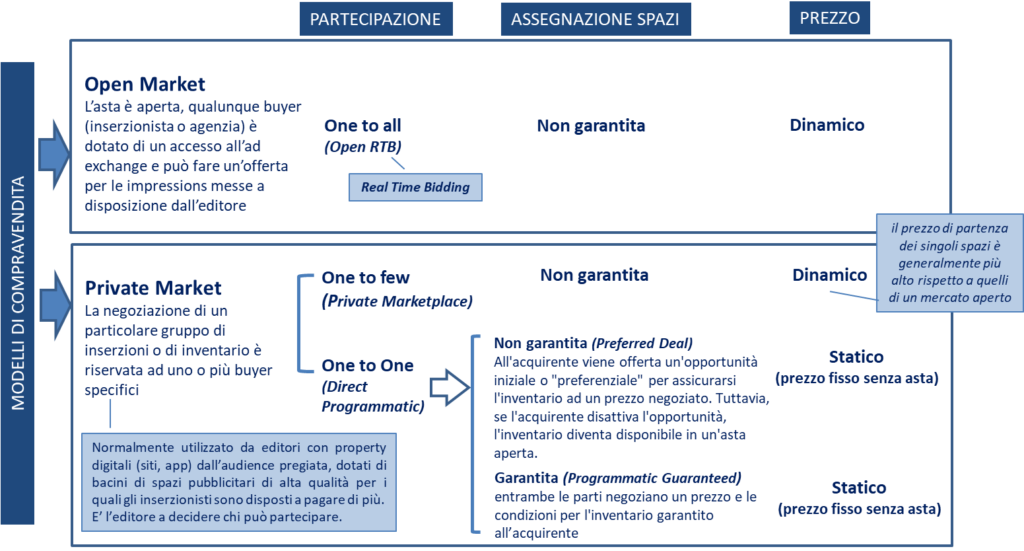

Per programmatic advertising si intende il modello di compravendita di spazi pubblicitari online realizzato utilizzando piattaforme software in grado di automatizzarne e ottimizzarne il processo, consentendo di mostrare un contenuto pubblicitario totalmente personalizzato ad un utente nell’esatto momento in cui questo vuole visualizzarlo.

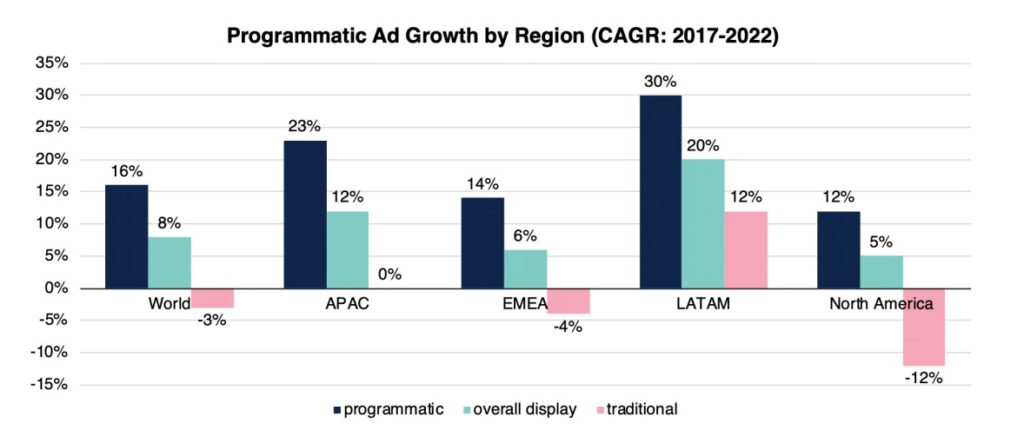

In base alle previsioni di Zenith, nell’anno in corso il 65% degli investimenti pubblicitari sul digitale nel mondo sarà effettuato in programmatic, con una spesa pubblicitaria di 84 miliardi di dollari, contro i 70 miliardi di dollari del 2018. I mercati con la maggiore spesa in programmatic advertising nel 2019 sono Usa, Cina, Giappone, UK e Australia.

Dall’ultima indagine condotta in Europa da eMarketer emerge che in Francia la spesa in programmatic ha raggiunto nel 2018 un valore pari a circa 1,04 miliardi di euro e quest’anno potrebbe arrivare a 1,22 miliardi, coprendo l’83,2% della digital display advertising spending; gli investimenti tedeschi in programmatic sono attesi nel 2019 in aumento del 15%, passando da 1,56 miliardi di euro nel 2018 a 1,89 miliardi di euro nel 2019, raggiungendo il 77% della digital display advertising spending. Nel Regno Unito, nel 2018 la spesa in programmatic è stata pari a 4,82 miliardi di sterline e quest’anno è attesa arrivare a 5,7 miliardi di sterline.

Da una recente ricerca Iab sul programmatic advertising in Italia emerge che nel 2018 l’ammontare della spesa per l’online advertising ha raggiunto i 3,01 miliardi di euro, di cui il 16% generato dal programmatic. La percentuale di aziende che acquistano, vendono o gestiscono spazi pubblicitari secondo logiche programmatic non scende sotto l’80%, e tocca quasi quota 95% nel caso dei publisher.

A livello globale, in particolar modo nei paesi anglosassoni (Usa e UK), il programmatic advertising si trova in una fase di Early Majority. Lo sviluppo del settore non è più trainato da aziende visionarie, ma da organizzazioni con un approccio più pragmatico, che intendono rendere mainstream questa modalità di erogazione della pubblicità, dopo averne considerato l’impatto sul business sia in termine di rischi che di opportunità.

In Italia il grado di maturità dell’ecosistema programmatic nel suo complesso non è a questo livello. È indubbio, tuttavia, che anche in Italia il programmatic rappresenti uno dei maggiori driver di crescita del digital advertising in Italia.

Tra gli advertiser, la scelta di ricorrere al programmatic discende – in base alla ricerca condotta da Iab nel 2018 – dalla possibilità di realizzare una migliore targetizzazione dell’audience (85,5%), dalla maggiore efficienza nella gestione delle campagne (47,4%), dalla possibilità di raggiungere i clienti in diverse fasi del loro shopping journey (42,1%) e da un miglior utilizzo dei dati (42,1%).

Tra i publisher, i driver fondamentali che motivano la scelta di vendere inventory tramite logiche programmatiche sono la possibilità di ridurre l’inventory invenduto, di massimizzarne il valore, e inoltre ottimizzare e automatizzare il processo di vendita.

Alcune criticità

A influire sullo sviluppo del mercato programmatico saranno in particolare i temi della media trasparency e della brand safety, su cui le aziende hanno puntato i riflettori. Laddove infatti si utilizzi frequentemente la modalità di scambio “open” per acquistare spazi, i brand sono spaventati dall’impossibilità di conoscere a priori il posizionamento degli annunci, temono i possibili danni alla propria immagine e la scarsa visibilità degli ads. Per quasi 2 advertiser su 5 la scarsa trasparenza è in questo momento uno dei loro maggiori problemi.

Un’altra criticità del modello di compravendita su open market è il rischio di frode. L’Association of National Advertisers (Ana) degli Stati Uniti stima che lo scorso anno sono stati persi in frodi pubblicitarie circa 6,5 miliardi di dollari nel mondo. Tuttavia, gli sprechi avrebbero potuto ridursi a 700 milioni se l’intera industria avesse aderito alle linee guida di sicurezza.

Questi problemi spiegano l’orientamento sempre più deciso delle aziende verso il Direct Programmatic. In base all’analisi di eMarketer, in Francia il real-time bidding rappresenterà nel 2019 il 48,5% della spesa ad tech, a fronte di un 51% tra open auction e private marketplace, mentre in Germania l’Rtb conterà il 51% della spesa programmatic, contro il 49% del programmatic direct. In UK l’Rtb sta perdendo terreno a favore del programmatic direct, ma anche i private marketplace sono in crescita e, secondo eMarketer, nel 2020 supereranno per la prima volta gli open exchange.

Leggi tutti gli approfondimenti dello Speciale Programmatic advertising

© RIPRODUZIONE RISERVATA