“Per Visa, l’Italia è un mercato in forte espansione e l’utilizzo di contante intenso, ancora oggi, offre opportunità immense”, così esordisce Andrea Fiorentino, head of products & solutions southern Europe di Visa, con cui ci confrontiamo per individuare trend e sviluppi dei sistemi di pagamento elettronici, secondo la prospettiva di una società, Visa appunto, che in questo ambito è protagonista sul mercato.

Visa conta più di 3,4 miliardi di account e oltre 53,9 milioni di merchant in più di 200 Paesi e investe in modo significativo in ambiti differenti ma complementari tra loro: partnership, tecnologie, sicurezza, Psd2, nuovi segmenti di mercato. Per esempio quello legato al pagamento dei biglietti di trasporto pubblico.

In proposito, Visa ha presentato di recente uno studio dedicato (condotto su un campione di circa 20mila utenti di mezzi pubblici nelle più grandi città del mondo) che ha evidenziato come la complessità nei pagamenti sia spesso alla base di molti reclami. La ricerca dice, per esempio, che se fosse più facile pagare per il trasporto pubblico, l’uso medio aumenterebbe del 27%.

Il 47% del campione afferma poi che la necessità di biglietti diversi per le diverse modalità di viaggio è un problema, mentre il 44% dichiara che non sapere quanto pagare può rappresentare uno scoglio fastidioso, soprattutto quando si è lontani da casa.

Fiorentino: “Sì, è facile dare quasi per scontato un progetto come quello del pagamento tramite carta di credito del biglietto dei mezzi pubblici a Milano. Eppure proprio Milano è la seconda città al mondo ad averlo implementato, dopo l’unico altro caso che è Londra. Bisogna esserne orgogliosi e Visa sta spingendo la proposizione del medesimo sistema anche in altre città italiane. Non solo, poiché registriamo forti differenze nord/sud, e dati che fotografano profonde diversità anche tra aree rurali e urbane, Visa pone alla base dello sviluppo dei progetti l’idea di inclusività – che è peraltro funzionale al business – sia dal punto di vista geografico, sia dal punto di vista dell’inclusione anagrafica”.

E poi c’è il progetto per Venezia (Visa for Venezia) in cui l’idea di inclusività, il coinvolgimento dei piccoli merchant, emerge in modo ancora più significativo, tanto più in Italia, e tanto più considerando come parte della popolazione preferisca ancora tenere separato l’utilizzo omnicomprensivo solo delle app sullo smartphone, dal pagamento.

Un concetto resta assolutamente chiaro: se perso lo smartphone non si può fare più nulla, è comprensibile come la carta, utilizzabile proprio con la sua fisicità, abbia ancora possibilità di sviluppo specialmente per determinate categorie di utenza.

Soprattutto in Italia poi dove – come si accennava in apertura – l’uso del contante mostra ancora percentuali bulgare (86% delle transazioni commerciali) e resta molto alto rispetto alla media europea (79% delle transazioni, fonte Ecb)

Dopo gli acquisti al dettaglio nei negozi, il primo ambito cui si associa il pensiero di utilizzo della carta di credito resta il commercio online. L’Italia ha percentuali di crescita nell’e-commerce decisamente superiori alla media europea e Visa si attende ulteriori significativi cambiamenti di atteggiamento in questo senso da parte del consumatore italiano.

Global Data, a gennaio 2019, tratteggiando il panorama e-commerce in Italia evidenziava come in termini di valore il mercato si sia registrata una forte crescita annuale del 18,2% raggiungendo 27,7 miliardi di euro con proiezioni che indicano una crescita del 55% entro il 2022.

Fiorentino: “E’ indubbio che se nell’utilizzo fisico delle carte la tecnologia contactless sta portando tanti vantaggi, online le sfide legate alla sicurezza restano prioritarie anche per Visa“. Prosegue: “Dove ci sono grandi basi dati e valore, lì si attesta anche l’attenzione degli hacker. Per questo abbiamo spinto in modo significativo sull’adozione delle tecnologie di tokenizzazione“.

Visa, la sicurezza garantita dai token

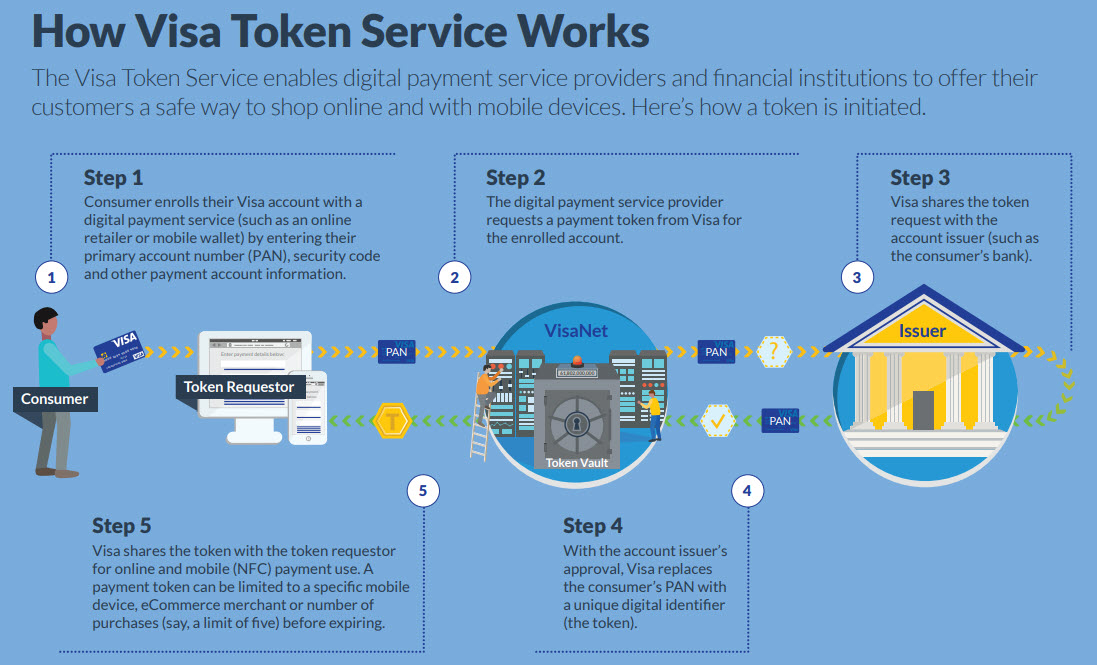

Ne spieghiamo i concetti di base. Quando un cliente si registra su un sito (Amazon, Netflix etc.) il suo Primary Account Number (Pan) – che individua un conto di pagamento – non è più memorizzato nella base di dati del merchant, ma i merchant chiederanno alla banca, che gestisce quel Pan, l’assegnazione di un token.

La banca dopo le verifiche del caso, garantisce la genuinità del cliente, e Visa crea il relativo token: si tratta di 16 digit differenti da quelli della carta e utilizzabili solo nell’ambiente del merchant e nella sua base dati. In fase di transazione il merchant comunica a Visa i 16 digit, Visa ne riconosce la natura di token collegato a un Pan, decrittografando le informazioni, fino all’accesso finale alla banca per la transazione effettiva.

In caso di attacco chi ruba i dati del merchant si trova ad utilizzare un token senza valore, annullato alla compromissione del database, mentre in precedenza quando il merchant conservava direttamente i numeri della carta di credito la conseguenza immediata era la nuova emissione della carta.

Sottolinea Fiorentino: “Non solo, la tokenizzazione abilita un nuovo modo di effettuare le transazioni che permette anche “alle cose” di effettuare acquisti, ed è quindi essenziale negli scenari IoT. L’esempio più banale è sempre quello dell’elettrodomestico che ordina le scorte quando sono in fase di esaurimento”.

La distribuzione delle credenziali in modo sicuro e utilizzabili solo nel momento opportuno, da chi è autorizzato a farlo, sarà il campo di sfida anche nei prossimi anni. Ogni Pan quindi è destinato a sfruttare decine di token distribuiti nel mondo degli oggetti, abilitati ad effettuare acquisti per conto del titolare.

Tra le altre possibilità i token consentono ai consumatori di non dover più accedere e aggiornare i loro dettagli di pagamento quando la loro carta scade. Le credenziali di pagamento possono essere aggiornate senza problemi dall’emittente in background, con conseguente riduzione dei rifiuti e i commercianti non devono più pensare alla perdita di cicli di pagamento o alle transazioni rifiutate da credenziali obsolete.

E ancora, quando un token viene registrato nell’esperienza di pagamento del commerciante, Visa Token Service può abilitare la visualizzazione delle carte. Così i consumatori hanno conferma visiva che la carta corretta sia stata caricata.

Visa dispone oggi della più grande base di dati a livello mondiale, proprio perché in questo ambito è leader di mercato con un ampio margine rispetto a MasterCard.

Semplificare gli acquisti online

Con i dati, l’azienda mira a ridurre le frodi online ma anche a migliorare l’esperienza dei clienti, per esempio attraverso la riduzione dell’utilizzo dei codici Otp (One Time Password).

I codici Otp sono in genere quei numeri inviati sui cellulari di chi acquista che, in fase di conclusione del pagamento, soprattutto negli acquisti online, il gestore richiede di immettere nel sistema di pagamento, prima di autorizzare la transazione con carta di credito.

Essi rappresentano però anche un ostacolo per oltre il 20% delle persone che acquistano online che proprio in questo passaggio decidono di interrompere la procedura per una serie di motivi (tra cui mancate ricezioni o ricezioni mal interpretate o dimenticate). Questa procedura quindi determina un’importante svantaggio per il commerciante online che può perdere all’ultimo step il cliente.

Visa per ovviare a questi problemi ha sviluppato protocolli specifici. In particolare ha lavorato al miglioramento del protocollo 3-D Secure (le origini risalgono a 20 anni fa, ora alla versione 2.0) che permette l’invio alla banca che ha emesso la carta di una serie di informazioni molto più ricche rispetto al passato (da 13 campi consueti a oltre 135 campi dati).

Sono informazioni che integrate con una serie di servizi specifici Visa, che sfruttano AI e machine learning, permettono al gestore di offrire alla banca dati specifici sulla transazione innalzando il livello di fiducia al punto da non richiedere più l’invio del codice Otp. Un passo avanti non indifferente nei sistemi Risk-Base Authentication. Fiorentino: “Grazie al sistema oggi 95 transazioni su 100 non chiedono più l’invio del messaggio Sms”.

Gli sviluppi in ambito fintech

Nel nuovo scenario Psd2, per Visa la nuova regolamentazione più che una sfida rappresenta un’opportunità. Fiorentino: “Sì, Psd2 offre la possibilità di lavorare non solo con le banche [in ritardo, Ndr.] ma anche con tutte le fintech che iniziano ad operare in questo senso. Prima di tutto perché abbiamo la tecnologia per consentire la protezione delle transazioni. Se creare un sistema di pagamento è facile, proteggerlo con la giusta tecnologia e il valore delle basi dati non è la stessa cosa e Visa è in grado di offrire un sistema di regole che contribuiscono anche alla forza del brand”. Tra le partnership in essere ad esempio quella di Revolut.

In diversi casi le fintech, ben consapevoli dell’alta regolamentazione del settore, hanno avuto il merito di approcciare in modo corretto una specifica nicchia di mercato (chi viaggia, le Pmi, etc.) con prodotti di nicchia specifici. Le grandi banche ne hanno preso atto e in alcuni casi hanno stretto partnership ad hoc (e costituito vere e proprie joint venture), mentre in altri hanno deciso di entrare in competizione.

Visa ha approntato un programma specifico di on-boarding per cui in poche settimane le fintech possono appoggiarsi al valore del brand emettendo la carta Visa affidandosi a un istituto che ha una partnership con Visa.

Un approccio che consente di dimenticarsi del tutto dei problemi di compliance. Le fintech possono quindi non fare da banca, provare il business model, testarlo, modificarlo e tentare lo “scaling” per crescere senza i costi iniziali necessari, in agilità. Già nel 2018 Visa ha visto decisamente crescere questo specifico mercato cosiddetto di Bin Sponsorhip.

E ancora, tra i progetti in cui emerge sia l’aspetto di collaborazione “fintech”, sia il tema dei pagamenti elettronici in viaggio, possiamo ricordare che Visa e Currencycloud, una piattaforma di pagamento di livello entrerprise, hanno annunciato di recente una partnership per promuovere ulteriori innovazioni nei pagamenti transnazionali e di viaggio.

I clienti Visa, i partner bancari e fintech hanno la possibilità di utilizzare la piattaforma di pagamenti basata su cloud di Currencycloud per offrire a loro volta servizi on-demand come portafogli multi-valuta e notifiche in tempo reale sulle transazioni in valuta estera. I titolari dei conti di Visa ci guadagnano una migliore gestione dei propri viaggi all’estero ottimizzando visibilità e controllo sul denaro.

L’obiettivo è aiutare i clienti a soddisfare la crescente domanda di pagamenti transnazionali rendendoli chiari, semplici e più convenienti e facilitare ai i titolari di carte Visa, la gestione dei loro soldi quando viaggiano.

Nello specifico caso il primo step della partnership prevede di rendere disponibile la piattaforma amichevole per gli sviluppatori di Currencycloud, nell’abilitare il preacquisto della valuta di viaggio o la notifica in tempo reale delle tariffe FX quando un titolare di carta utilizza la propria carta Visa all’estero.

Tra i progetti “locali” in fieri per Visa, infine, ecco l’evoluzione a Milano dei sistemi per il pagamento dei trasporti con fee calcolata e quindi l’estensione alle tratte multizona del progetto. Ma anche lo sviluppo ulteriore della partnership con Reply.

L’integrator (Reply), in questo caso integrator nell’ambito mobile banking application, facilita la connessione delle banche ai sistemi Visa non solo attraverso la classica connessione standard ma anche tramite Api. Chiude Fiorentino: “Per il mercato italiano la pipeline sarà ricchissima di novità anche per il prossimo anno“.

© RIPRODUZIONE RISERVATA