Solo due anni fa il report di Minsait Payments sulle Tendenze di Pagamento raccontava che in Italia il 54,2% dei clienti bancari avrebbe smesso di usare il contante se avesse potuto effettuare tutti i pagamenti con un mezzo alternativo, una preferenza che in tanti casi non veniva considerata dagli esercenti che spesso continuano a richiedere il pagamento in contanti. E oggi, a distanza di due anni, il contante resta il mezzo di pagamento più utilizzato dagli italiani. Lo conferma lo stesso rapporto appena presentato da Minsait Payments e giunto alla tredicesima edizione.

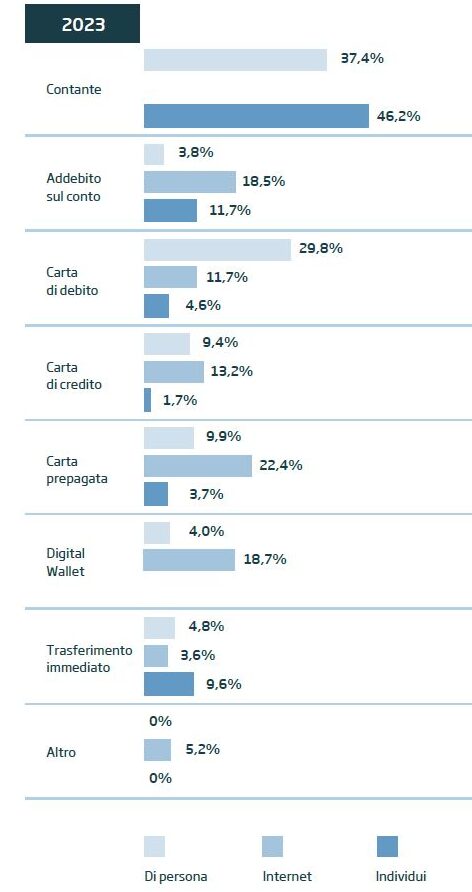

Preparato in collaborazione con Analistas Financieros Internacionales (Afi), la ricerca raccoglie le opinioni di oltre 4.800 utenti Internet bancarizzati in Spagna, Italia, Portogallo, Regno Unito e America Latina (Argentina, Brasile, Cile, Colombia, Ecuador, Messico, Perù e Repubblica Dominicana) e nell’ultima edizione documenta che sebbene il 53% degli italiani preferisca pagare con mezzi di pagamento elettronici – dato che aggrega carte di debito, di credito, prepagate e digital wallet -, l’utilizzo del contante resta saldo sul gradino più altro del podio: è il mezzo di pagamento utilizzato dal 37,4% della popolazione e, soprattutto, fa registrare un aumento del 6% rispetto al 2022.

Numeri che Roberto Scorzoni, responsabile di Minsait Payments in Italia, così commenta: “Nonostante gli sforzi fatti nel periodo pandemico e post pandemico, il contante torna ad essere lo strumento di pagamento preferito da oltre un italiano su tre. Dobbiamo certamente considerare l’impatto indotto nel paese dall’incremento del tetto di utilizzo del contante a inizio 2023, quindi nel 2024 sarà essenziale lavorare per garantire pagamenti elettronici più sicuri, più veloci, con commissioni più basse e accessibili a tutti, al fine di rimuovere tutti gli ostacoli che possano scoraggiare dall’utilizzo dei mezzi di pagamento avanzati”.

Restiamo focalizzati ancora sulle evidenze italiane: il rapporto sottolinea come sicurezza, facilità d’uso, gratuità e velocità, in quest’ordine, restino i principali fattori che determinano la scelta di un mezzo di pagamento. Crescono i timori per l’aumento dei rischi e delle vulnerabilità che rappresentano le sfide maggiori che il settore dovrà affrontare nei prossimi cinque anni, secondo la metà degli attori consultati. Lo studio insiste, quindi, sull’importanza di valori come la sicurezza e apre una finestra di opportunità per i servizi cloud o l’applicazione dell’AI nella prevenzione delle frodi.

Lo scenario globale, che il report fotografa, vede l’Italia mantenere la percentuale di preferenza del contante più alta tra tutti i Paesi analizzati in Europa, anche perché Spagna e Portogallo fanno registrare, rispettivamente, un utilizzo pari solo al 30,9% e 23,1%. E nel Regno Unito il contante viene preferito come strumento di pagamento dal 30,7% della popolazione.

I numeri italiani sono raffrontabili solo con quelli di Colombia (42,2%) e Messico (41%) che hanno i tassi di utilizzo maggiore del denaro liquido. Un paragone su cui ci sarebbe da riflettere. E’ risaputo poi anche che, in Italia, anche in tantissimi esercizi di commercio al dettaglio, come nei mercati, è facile vedersi rifiutata la “moneta elettronica”, sulla scorta di una serie di scuse di diverso tipo e con evidenti differenze, anche a seconda delle regioni.

L’utilizzo del contante, si sa, resta un ottimo mezzo per nascondere i guadagni al fisco, e l’evasione pure vede il nostro in cima alla lista dei Paesi meno virtuosi dell’Unione.

Ma il rapporto riflette anche le aspirazioni dell’Europa di digitalizzare il contante e incentivare le valute digitali delle banche centrali, che potrebbero modernizzare ed eliminare molti degli attriti e delle inefficienze che ancora oggi caratterizzano i pagamenti transfrontalieri: costosi, opachi e lenti rispetto alle loro controparti nazionali. Ricordiamo, a questo proposito, i passi in avanti compiuti per approdare all’euro digitale entro il 2030. Oggi sono poche le le banche centrali che hanno emesso le proprie valute digitali, le cosiddette Central Bank Digital Currencies (Cbdc), ma oltre il 33% dei partecipanti che con le loro risposte contribuiscono al rapporto Minsait ritiene che le Cbdc svolgeranno un ruolo complementare alle valute fisiche nel prossimo decennio.

Per quanto riguarda invece l’Open Finance, secondo i rispondenti si dovrà attendere il 2030 per diventare un vero e proprio standard nel mercato finanziario, sia in Europa che in America Latina, mentre ad oggi “resiste il conto unico” ed in Europa la percentuale di persone con più di un conto bancario non raggiunge comunque il 50% mentre è appena del 34,3% nel caso dell’Italia.

Torniamo ai numeri: cresce l’utilizzo del contante, ma intanto anche le carte elettroniche hanno fatto registrare un calo di utilizzo rispetto al 2022, sia per gli acquisti fisici che per quelli online ed in battuta d’arresto è anche l’utilizzo dei digital wallet (4% nel 2023 vs. 10,1% nel 2022). L’utilizzo delle carte di debito resta stabile per gli acquisti in presenza (29,8% nel 2023 vs. 29,5% nel 2022) mentre cala l’utilizzo delle carte di credito (9,4% nel 2023 vs. 12,3% nel 2022). Cresce invece l’utilizzo di carte prepagate, utilizzate dal 9,9% rispetto al 6,3% del 2022. Infine, addebiti diretti e bonifici istantanei sono, rispettivamente, il mezzo di pagamento preferito del 3,8% e del 4,8% degli italiani.

Per quanto riguarda invece gli acquisti online il mezzo di pagamento più utilizzato è la carta prepagata (22,4%) in crescita rispetto al 2022 (+2,9%) e ampiamente più utilizzata rispetto alla media europea, che si attesta intorno al 7%. Seguono proprio i digital wallet (18,7% nel 2023 vs. 26,1% nel 2022), cresce sensibilmente la preferenza per l’addebito diretto in conto (18,5% nel 2023 vs. 6,4% nel 2022), ma cala l’utilizzo della carta di credito (13,2% nel 2023 vs. 14,6% nel 2022) e della carta di debito (11,9% nel 2023 vs. 16,6%) così come l’utilizzo del bonifico istantaneo (3,6% nel 2023 vs. 5,9% nel 2022).

© RIPRODUZIONE RISERVATA

Image by fanjianhua on Freepik

Image by fanjianhua on Freepik