Ad oggi, come delineato nel World Retail Banking Report 2021 di Capgemini, per le organizzazioni bancarie diventa obbligatorio rivedere scelte operative e strategie aziendali per rispondere alle mutate esigenze dei clienti. In questo percorso si devono accelerare una serie di iniziative tecnologiche abilitanti. Ecosistemi di Open banking e Banking 4.X potenziati dai dati, nuove agilità offerte dal Cloud, customer experience personalizzate e contestualizzate, piattaforme di servizi integrati e componibili basati su API-based , sono tra i principali elementi tecnologici e di business a supporto della trasformazione del settore dei servizi finanziari.

Lo scenario business del settore dei servizi finanziari

Con lo scoppio della pandemia da Covid-19, le sfide business – da tempo fronteggiate dal settore dei servizi bancari – sono diventate ancor più intense e critiche. Gli executive delle principali banche si sono trovati a dover gestire le conseguenze di un’ampia gamma di problematiche: una competizione sempre più agguerrita esercitata da nuovi player (i.e. neobank, challenger bank, tech-player), un quadro globale – macroeconomico e geopolitico – in forte peggioramento, un aumento significativo dei costi operativi, un incremento dei crediti deteriorati e una persistente contrazione dei margini da interesse.

In questo contesto, con l’obiettivo di rendere le strutture aziendali più efficaci e reattive, gli Executive del settore bancario stanno reagendo, in prima battuta, mettendo in atto iniziative dirette alla razionalizzazione della forza lavoro e delle filiali così come alla dismissione di linee di business e aree geografiche giudicate non profittevoli. Allo stesso tempo, in ambito IT, è in corso un ripensamento delle priorità di spesa. Le banche ricorrono all’outsourcing delle operation IT e riducono il budget associato alle attività di manutenzione per concentrarsi sulla trasformazione, digitalizzazione ed innovazione delle loro funzioni core.

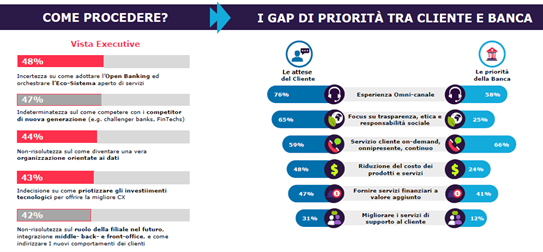

Obiettivi che l’emergenza sanitaria ha reso estremamente urgenti, ma che pone significative difficoltà di esecuzione, soprattutto nei seguenti ambiti:

- la gestione degli ecosistemi di servizi finanziari e non che si stanno affermando grazie all’evoluzione principio dell’Open banking che favorisce la collaborazione e la condivisione i dati tra diversi istituti finanziari ed organizzazioni non finanziarie;

- la risposta alla concorrenza di nuova generazione;

- la valorizzazione dei dati;

- la proposta di esperienze per i clienti in linea con l’evoluzione delle loro esigenze e stili di vita;

- la trasformazione del ruolo delle filiali fisiche e l’integrazione tra le strutture di middle, back e front office per poter indirizzare al meglio i nuovi comportamenti dei clienti.

L’evoluzione dei profili e comportamenti dei clienti è un tema centrale in questo contesto. Oggi i clienti vogliono fruire di servizi bancari caratterizzati da esperienze on demand e completamente digitalizzate, e con un’assistenza continua. I clienti richiedono, inoltre, che le banche siano trasparenti, seguano un codice etico e sostenibile e siano socialmente responsabili. Le banche, al momento, pur se impegnate nel fornire al cliente esperienze di livello superiore sono meno sensibili al tema dell’esperienza omnicanale rispetto alle aspettative dei Clienti. Si dimostrano d’altra parte meno attive, o comunque meno capaci di comunicare il loro sforzo, nel garantire supporto e obiettivi di sostenibilità.

Alla luce di questo scollamento tra priorità business e aspettative dei clienti, per aumentare le loro probabilità di successo, le banche devono formulare nuovi piani di investimento, indirizzando gli sforzi sulle aree a maggior crescita.

In particolare, dovranno evolvere verso un modello di esperienza integrando i propri servizi in modo trasparente tra canali digitali e nuovi concept di filiale. In questo necessario percorso di trasformazione, i dati giocheranno un ruolo sempre più essenziale e spingeranno lo sviluppo di nuovi eco-sistemi tra organizzazioni finanziarie e quelle di altri settori per coprire più ampi “customer journey”.

Si afferma il modello Banking 4.X

Il settore dei servizi finanziari si sta, dunque, trasformando profondamente ed i dati hanno sempre caratterizzato questa evoluzione. Dal modello Banking 1.0, dominato da istituti di credito verticalmente integrati, i dati hanno caratterizzato la governance del modello Banking 2.0, emerso con la crisi del mercato dei sub-prime. L’apertura attraverso i dati ad operatori di altri settori e l’interoperabilità con l’Open Banking hanno caratterizzato il modello Banking 3.0.

La creazione di nuove Partnership cross-industriali e nuovi modelli di Business basati sulla condivisione degli asset e sul consumo caratterizzano il modello Banking 4.0, che è basato sull’ecosistema Open X dove lo scambio di risorse e dati, non più solo finanziari, accelera il processo di innovazione.

Il passo successivo è rappresentato dal modello Banking 4.X dove le banche diventano allo stesso tempo piattaforme ed abilitatori di transazioni e di innovazione di servizi digitali. I servizi finanziari e di altro tipo vengono integrati, in modo invisibile, all’interno dello stile di vita dei clienti. In altre parole, il Banking 4.X rappresenta un modello di banca, guidata dall’esperienza e fondata su piattaforme di dati e servizi, resiliente alle minacce di tipo finanziario e non, costruito attorno ad obiettivi di crescita di lungo termine e sostenibili, in cui le interazioni umane non sono più dirette al solo servizio, ma alla consulenza.

Nuovo valore per le banche grazie alla nascita di ecosistemi

Nella pratica, l’affermazione del modello Banking 4.X favorisce l’adozione di piattaforme Banking as a Service (BaaS) che facilitano sia la creazione che lo scambio di valore.

Piattaforme di servizio e tecnologiche per condividere in misura crescente dati, infrastrutture, competenze, servizi, clienti, con player di nuova generazione (e.g. neobank, challenger bank, FinTech) e/o con altre realtà attive in altri settori (retailer, piattaforme di e-commerce, mobile service provider). Piattaforme di business e tecnologiche per permettere di integrare e veicolare servizi di Partner di Eco-sistema sulla propria base clienti per coprire bisogni non coperti dalla banca ed integrare i propri servizi finanziari nei servizi di attori non finanziari. Ciò permetterà di espandere la base commerciale, riducendo i costi di distribuzione e di acquisizione clienti, di raccogliere nuovi dati sui clienti e di diversificare le fonti di reddito con altri servizi.

Se si guarda all’innovazione dell’offerta bancaria, il prestito al dettaglio è, ad oggi, il servizio che presenta le maggiori aree di miglioramento: i tempi per l’avvio del servizio sono lunghi, il processo di onboarding farraginoso, il risk management rigido e poco trasparente, la customer experience è mediocre. Open banking e BaaS giocano un ruolo fondamentale nel trasformare sia i processi che i prodotti in quest’ambito grazie – ad esempio – alla collaborazione con le FinTech.

Più in generale, le piattaforme BaaS promuovono l’aggregazione di valore proveniente da diversi attori e consentono alle banche di orchestrare uno ecosistema nuovo, variegato ed esperienziale e di metterlo a disposizione de propri clienti. Sono molte le banche che sono interessate a collaborare con altri settori sia per offrire prodotti e servizi finanziari sia per erogare una proposta che vada oltre al tradizionale perimetro del banking.

In ogni caso, comunque, il successo delle piattaforme BaaS dipende dalla volontà dei clienti di affidarsi a entità non bancarie per soddisfare le loro esigenze finanziarie. Il grafico sottostante mostra qual è ad oggi il grado di interesse degli utenti finali relativamente alla possibilità di ricorrere ad altre organizzazioni per la gestione di conti, carte, pagamenti e prestiti.

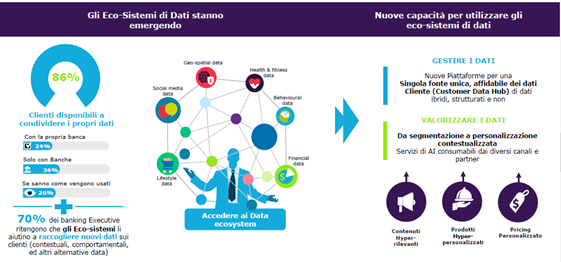

L’affermazione di piattaforme BaaS porterà alla nascita di ecosistemi di dati di varia natura. Sono molti i clienti disponibili a condividere i loro dati e, allo stesso tempo, la gran parte degli executive bancari è ormai conscia del valore degli ecosistemi per raccogliere nuovi dati sui clienti, contestuali, comportamentali, etc.

Essenziale sarà l’adozione di componenti di intelligenza artificiale per orchestrare i diversi ecosistemi, studiarli e derivarne interazioni, comporre servizi con offerte iper-personalizzate (i.e. personalizzate + contestualizzate). Le filiali fisiche dovranno essere integrate ai canali digitali integrando Assistenti Intelligenti e chioschi self-service. Dovrà, infine, essere costruito un livello di customer experience, digitale ed agnostico rispetto alla tecnologia, per offrire agli utenti servizi integrati attraverso esperienze omogenee, sicure e di livello elevato trasversalmente all’intero ecosistema bancario.

Affinché il potenziale delle piattaforme BaaS diventi una realtà, è fondamentale che le banche lavorino alla trasformazione del loro core tecnologico in chiave digitale: valorizzando ove possibile soluzioni Cloud ibride; ottimizzando le piattaforme e servizi API interni per eliminare i silos, sincronizzare ed automatizzare le operation; estendendo le API all’esterno per potenziare la collaborazione e dare impulso alle nuove frontiere del business; dotandosi di nuovi piattaforme per gestire, comporre e proporre servizi integrati finanziari e non.

Le soluzioni tecnologiche per la trasformazione del settore dei servizi bancari secondo Capgemini

Secondo Capgemini la realizzazione delle piattaforme BaaS è articolata su due dimensioni integrate.

Le piattaforme di servizi

Le piattaforme di servizi sono ancillari a realizzare nuove esperienze dei clienti, i servizi sono quindi da progettare in base a criteri di Design orientati alla esperienza dei clienti. Grazie ai servizi di Digital Design Capgemini può supportare le banche nella progettazione e realizzazione di nuovi servizi digitali integrati, sviluppare nuovi Eco-Sistemi grazie alla presenza nei diversi settori e piattaforme di design collaborativo di Eco-Sistemi come l’Applied Innovation Exchange e l’Accelerated Solution Environment.

L’integrazione di Servizi finanziari e non richiedono nuove soluzioni flessibili e per la loro composizione e pricing (Configure Price & Quote) che permettano in fase di vendita processi regolamentati e non.

La trasformazione di servizi di business in servizi applicativi richiede l’evoluzione ed ampliamento delle piattaforme API con modelli architetturali, solidi e nel contempo flessibili per garantire un accesso agile ai servizi core-banking ed una loro graduale ma rigorosa trasformazione. La capacità di realizzare piattaforme di servizi digitali integrati end-to-end, disegnate per garantire sicurezza e privacy, integrandole con piattaforme di Open-Banking e servizi di Partner Industriali è una delle caratteristiche distintive della strategia Capgemini nel settore bancario, in Italia e nel mondo.

Le piattaforme di dati

L’integrazione dei dati attraverso i diversi silos dell’organizzazione rendono le nuove piattaforme dati il prerequisito per la realizzazione dei modelli Banking 4.X. Dati dei clienti, dati dei prodotti, dati delle interazioni. Le nuove piattaforme dati diventano strumento per raccogliere e valorizzare dati dei clienti già in possesso delle banche ma non correlati tra loro e quindi non utilizzati, raccogliere e valorizzare dati di eco-sistema, meno strutturati. Le nuove piattaforme richiedono paradigmi di “distribuzione” dei dati (i.e. Data Mashing e Data Virtualization) e nuovi modelli di Data Governance per garantire qualità e semantica del dato che aumentino la fiducia del Business nel dato, diffondendo una cultura di utilizzo dei dati più ampi a e profonda.

Le nuove Customer Data Platform diventano la base per integrare logicamente i dati dei clienti, aiutando le organizzazioni bancarie a configurare e personalizzare l’offerta e a fornire un’esperienza omni-canale, attraverso servizi di Intelligenza Artificiale. Le Customer Data Platform mettono a disposizione una vista unica, e always-on, dei clienti, consente di sequenziare il customer journey sulla base dei canali, dei contenuti e delle preferenze dei consumatori. Operativamente, con queste soluzioni, le banche possono avviare comunicazioni mirate, dirette o attraverso il proprio personale, che abbiano valore per il cliente, dove il cliente non sia un target ma un uomo, con i suoi bisogni, desideri e sogni.

Gli elementi distintivi che guidano scelta di Capgemini come partner tecnologico

Capgemini è un leader globale nel collaborare con le aziende per trasformare e gestire il loro business sfruttando il potere della tecnologia. Il Gruppo è guidato ogni giorno dal suo scopo di liberare l’energia umana attraverso tecnologia per un futuro inclusivo e sostenibile. È un’organizzazione responsabile e diversificata di 270.000 membri in quasi 50 paesi. Con la sua forte eredità di 50 anni e la profonda esperienza nel settore, il valore distintivo di Capgemini consiste nel saper affrontare l’intera gamma delle esigenze aziendali dei propri clienti, dalla strategia al design delle soluzioni, alimentate dal mondo in rapida evoluzione e innovativo di cloud, dati, AI, connettività, software, ingegneria digitale e piattaforme.

Il Gruppo ha riportato nel 2020 un fatturato globale di 16 miliardi di euro. La Financial Services Business Unit di Capgemini offre a banche globali, società di mercati dei capitali e compagnie assicurative soluzioni di digital e business transformation per aiutarli a rispondere in maniera agile alle interruzioni del settore, per dare ai loro clienti un valore differenziato e ad espandere i loro revenue streams. Un team di oltre 60.000 professionisti fornisce in modo collaborativo un quadro olistico attraverso le tecnologie e le aree geografiche, dall’infrastruttura alle applicazioni, per fornire soluzioni su misura a più di 1.000 clienti, che rappresentano due terzi delle maggiori istituzioni finanziarie. Gli impegni verso i clienti sono costruiti su un’esperienza che definisce la frontiera tecnologica, su nuove intuizioni di mercato e su più di più di un quarto di secolo di eccellenza nella consulenza a livello globale.

Leggi tutti gli approfondimenti della Room Get the Future You Want

© RIPRODUZIONE RISERVATA