EY Venture Capital Barometer è lo studio a cadenza annuale che si pone come obiettivo l’analisi sugli andamenti degli investimenti di venture capital nelle startup e nelle scaleup del nostro Paese. L’ultima edizione, rilasciata a gennaio di quest’anno, conforta sia per quanto riguarda i trend, sia per quanto riguarda i valori assoluti degli investimenti in Italia.

Si parla della raccolta di 2.080 milioni di euro (oltre due miliardi), per una crescita degli investimenti in startup e scaleup di poco più del 67% (nel 2021 si sono investiti 1.243 milioni). Soprattutto, un primo rilievo positivo riguarda il fatto che il Paese nel corso dello scorso anno ha di fatto recuperato almeno un po’ terreno rispetto a Regno Unito e Germania (Paesi considerati più maturi su questo fronte) che infatti non hanno registrato percentuali di crescita significative e sono rimasti stabili.

La geografia degli investimenti

Per quanto riguarda la distribuzione geografica degli investimenti, è la Lombardia la regione che si conferma più fertile e promettente per le startup italiane. In questa regione si registrano 166 operazioni per capitali raccolti dalle proprie imprese, con un cumulo di oltre il 50% sul totale della raccolta. A seguire Piemonte, Veneto, Toscana e Lazio. Resta invece il trend più volte confermato che riguarda il Sud ed il Centro Italia. In queste zone resta sì elevata la presenza di realtà innovative – rispettivamente tra il 26% ed il 21% delle startup e delle Pmi italiane – ma si registra anche carenza di potenziali investitori.

“Un altro passo in avanti per il venture capital del nostro Paese che infrange nel 2022 la soglia dei due miliardi di euro di capitali raccolti dalle nostre giovani aziende innovative – commenta Gianluca Galgano, startup and venture capital leader, EY in Italia – esattamente dieci anni dopo l’introduzione dello Startup Act, la prima legge italiana ad offrire un quadro di riferimento per il settore.

Il risultato è stato favorito da importanti singole operazioni con raccolte superiori ai 100 milioni di euro da parte di investitori internazionali, che credono nelle iniziative. Così è maturato il 40% della raccolta complessiva. Di importante aiuto anche le grandi aziende che hanno incrementato le iniziative di corporate venture capital, offrendo diverse possibilità di fund raising.

Prosegue Galgano: “]…[ rispetto ai principali Paesi cresciuti a ritmi vertiginosi in diversi anni, ma ora in lieve frenata per quanto riguarda gli investimenti in startup, l’Italia è in controtendenza ma si continua a parlare di volumi su scale diverse”.

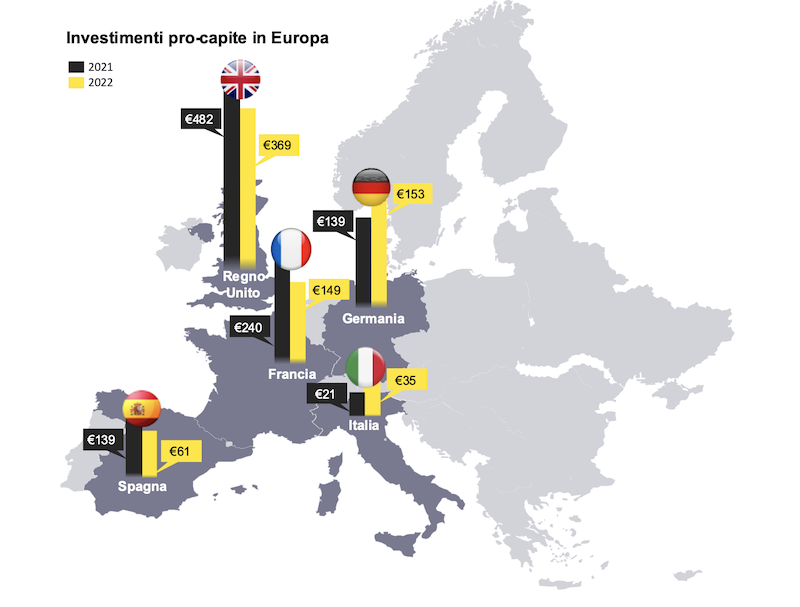

Mentre in Italia gli investimenti pro-capite nel 2022 sono stati di 35 euro, in Spagna sono di 61 euro, in Francia ed in Germania addirittura di 150 euro, per non parlare di UK dove si parla di circa 370 euro di investimenti pro-capite. “Esiste quindi un margine di crescita molto significativo e se saremo in grado di unire le forze per colmare questo gap, si potranno effettivamente sviluppare progettualità in grado di incidere sulla competitività del nostro Paese”.

Gli ambiti di impegno dei venture capital

Per quanto riguarda invece gli ambiti di investimento, la raccolta di fondi si concentra in modo consistente sul settore fintech con 712 milioni di euro e a seguire il comparto energy & recycling (346 milioni di euro). Seguono health e life science e proptech (property technology), rispettivamente con 284 e 172 milioni di euro. Rispetto al 2021 si registra inoltre un netto calo di investimenti, sempre per valore, per il comparto foodtech con appena 119 milioni di euro. Dove sono investiti i soldi però consente di ricavare altri input interessanti. Il fintech, infatti, ha concentrato l’attenzione soprattutto in relazione alle operazioni nel 2022 per Satispay, vero unicorno italiano, che nel corso dell’anno ha raccolto ben 320 milioni di euro, seguita da Scalapay con un round da 215 milioni di euro.

Le cinque operazioni che nel corso del 2022 hanno raccolto i finanziamenti più consistenti in capitale proprio sono quelle che hanno interessato: Satispay (che nel corso dell’anno ha raccolto 320 milioni di euro). Nel comparto energy invece è andato a Newcleo un consistente investimento pari a 300 milioni di euro). Da segnalare inoltre gli impegni su Casavo (startup operativa nell’ambito immobiliare, 100 milioni di euro in equity, oltre ad una consistente quota attraverso linee di credito) e in Mmi (microchirurgia robotica, 72 milioni di euro).

“Attese rispettate nel 2022 grazie anche all’impatto di adeguate politiche di investimento pubblico supportate da strumenti di intervento dedicati, che hanno consentito la valorizzazione delle relazioni tra investitori pubblici, privati, università, istituti di ricerca, incubatori e aziende, in grado di favorire processi di innovazione – commenta Marco Daviddi, Strategy & Transactions Markets leader Europe West, EY -. Si conferma il trend positivo degli ultimi anni, in particolare in quei settori dove le trasformazioni in atto richiedono una consistente revisione dei modelli operativi, proprio come nel caso del fintech. “In un’ottica prospettica, diverse iniziative, anche connesse al Pnrr, tra cui quelle promosse dal ministero della università e ricerca per favorire gli ecosistemi della ricerca e innovazione, perseguono obiettivi che possono consentire al venture capital di raggiungere un ulteriore livello di maturità. Certamente importanti continueranno ad essere il ruolo dei fondi a partecipazione pubblica – che hanno avuto e avranno un importante effetto moltiplicatore, integrandosi con le risorse raccolte dai fondi di venture capital – e quello degli investitori internazionali”.

© RIPRODUZIONE RISERVATA

Immagine di tirachardz

Immagine di tirachardz