Nel settore finanziario e in particolare nel consumer finance è oggi in atto una trasformazione radicale abilitata dall’innovazione tecnologica che rende la gestione del credito più semplice, immediata e conveniente, soprattutto per i consumatori. Un fenomeno che non si arresta ed apre nuove frontiere nel mondo del fintech, sempre più focalizzato sul lendtech, termine nato proprio dall’abbinamento del “lending” (prestito) alla componente tecnologica. Un settore dell’industria finanziaria che utilizza soluzioni digitali innovative per migliorare, semplificare e velocizzare il processo di erogazione di prestiti a persone fisiche e aziende.

In questo scenario in forte evoluzione che ridisegna i modelli del finance, alcune dinamiche impatteranno particolarmente il mercato in futuro. Tra i partner digitali che operano nel settore, Ocs, con il supporto di analisi internazionali, ha ispezionato queste dinamiche sintetizzandole in cinque tendenze chiave che accompagneranno il settore del fintech nel corso del 2024 e negli anni a venire.

L’AI affina il profilo utente

Nel corso dell’anno, le potenzialità dell’AI generativa continueranno a trasformarsi in applicazioni concrete, impattando fortemente sul mondo dei servizi finanziari. Nel consumer finance, già da tempo l’artificial intelligence è entrata nei processi, come nel credit scoring che con modalità alternative consente valutazioni più accurate e predittive della capacità di pagamento dei clienti, grazie all’analisi di fattori non prettamente finanziari, come indicatori comportamentali e “alternative data”. Un fenomeno che si svilupperà ulteriormente, prevede Ocs, con algoritmi di AI sempre più avanzati che consentiranno di raffinare i modelli di credit scoring per la concessione del credito al consumo, rendendoli più dinamici in base a nuovi dati e trend emergenti.

Se si guarda al settore bancario in generale, l’AI giocherà un ruolo sempre più cruciale nelle procedure di onboarding, nella fidelizzazione del cliente e nel miglioramento della customer experience. Le applicazioni di conversational AI abiliteranno infatti un’esperienza sempre più semplice e intuitiva, consentendo agli utenti di eseguire più facilmente le proprie transazioni, grazie all’aiuto di chatbot e assistenti digitali. L’AI contribuirà inoltre ad efficientare l’identificazione digitale, con una conseguente destrutturazione e semplificazione dei processi di Kyc (Know your customer) ovvero di conoscenza dei clienti.

Convergenza pagamenti-crediti al consumo

In risposta alle nuove esigenze del cliente finale, sempre più orientato all’uso di dispositivi mobili e alla ricerca di semplicità d’uso, di personalizzazione dei servizi e di disintermediazione, si conferma in ambito finanziario la necessità di sviluppare nuovi modelli di business che facilitino anche le modalità di pagamento e di finanziamento.

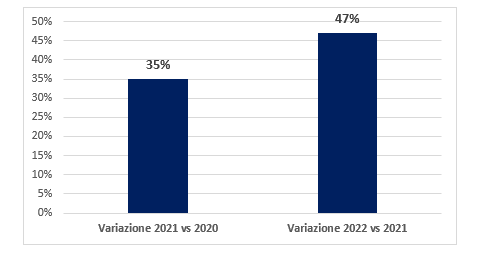

Si vede così confermata anche per quest’anno una sempre maggiore convergenza tra pagamenti e credito al consumo. Una tendenza che trova riscontro soprattutto in ambito e-commerce, dove l’opzione di acquisto Bnpl (buy now pay later) sta registrando in Italia una crescita esponenziale, con un tasso di incremento del 47% nel 2022 (fonte Crif), recuperando terreno rispetto ad altre economie mondiali come il Nord Europa e gli Stati Uniti, dove il livello di adozione delle soluzioni di finanza integrata è da tempo molto avanzato. Un trend italiano favorito peraltro anche dalla costante riduzione del rischio associato al Bnpl, diminuito nel 2022 del 30% rispetto al 2021.

La finanza guarda a sociale e inclusività

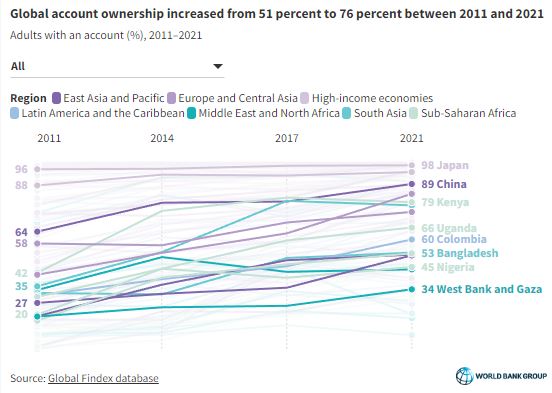

Secondo l’ultimo report della Banca Mondiale, a livello globale si registrano 1,4 miliardi di unbanked, ovvero persone senza alcun accesso o conto bancario. Un dato che è indipendente dalle aree geografiche di appartenenza dei possessori di conti bancari che oggi sono distribuiti in modo molto più uniforme e provengono da un sempre maggior numero di stati; nei paesi in via di sviluppo infatti, oggi, il 71% delle persone possiede un conto, rispetto al 42% di dieci anni fa, contro il 76% degli adulti in tutto il mondo (51% dieci anni fa).

Al di là della collocazione geografica, quindi, ad influire sulle possibilità di accesso al credito sono soprattutto fattori come l’età anagrafica, il livello di istruzione e il genere: ad esempio, in Italia, soltanto il 58% delle donne ha un conto corrente intestato personalmente (fonte Global Thinking Foundation).

Per superare questi gap, si fa sempre più strada in futuro il concetto di finanza inclusiva, che sviluppa attività per favorire l’accesso ai servizi bancari ai soggetti non ancora integrati nel sistema finanziario ordinario. Per abbattere le barriere d’accesso è però necessaria una stretta collaborazione tra organizzazioni pubbliche, datori di lavoro privati, fornitori di servizi finanziari e abilitatori tecnologici, sottolinea Ocs. Il 2024 segnerà un passaggio essenziale in questo percorso di costruzione di un’economia aperta a tutti e l’innovazione sarà chiamata ad accompagnare gli operatori del credito in queste delicate evoluzioni sociali.

Il cloud abilita nuovi business model

In Italia gli investimenti in cloud sono ancora ridotti rispetto ad altri Paesi europei, anche nel settore bancario, dove molti player sono ancora in fase di valutazione e progettazione di soluzioni cloud. Eppure, sottolinea Ocs, i vantaggi del passaggio al cloud sono molteplici e vanno dal rapido time to market alla riduzione delle criticità tecnologiche, dalla disintermediazione dei processi all’ottimizzazione dell’IT spending, grazie alla maggiore efficienza e scalabilità. Un processo di digitalizzazione che richiederà anche una radicale rivoluzione culturale: per abilitarla, oltre all’infrastruttura tecnologica, sono infatti necessari investimenti mirati in termini di formazione e aggiornamento delle competenze.

Il 2024 potrebbe essere un anno decisivo per il cloud. Come emerge da un’analisi di Oliver Wyman su dati Accenture Altimeter su 16 Paesi a livello globale, second cui le banche stanno già migrando il proprio mainframe verso cloud pubblici (63%), ibridi (31%) e privati (6%).

La sostenibilità diventa cruciale

Dopo la battuta d’arresto subita dal settore nel 2023, i flussi del credito torneranno a crescere nel 2024, anche grazie alla maggiore sensibilità di domanda e offerta verso le soluzioni specificatamente studiate in ottica di sostenibilità. A confermarlo è anche il recente studio di Assofin, Crif e Prometeia sul credito al dettaglio secondo cui la maggiore attenzione alle tematiche green contribuirà a guidare la ripresa, complice sia la crescente attenzione da parte del legislatore che ancor di più i consumatori, più attenti alle questioni ambientali, anche sui servizi finanziari.

Con la dematerializzazione, l’abbandono della carta, la firma digitale, diventerà quindi sempre più importante per le banche e gli operatori finanziari fornire prodotti in grado di soddisfare la domanda di una clientela più sensibile, facendo leva sulla tecnologia. Come sottolinea Gianni Camisa, Ceo di Ocs: “In uno scenario sempre più competitivo, bisogna saper restare vigili e aggiornati, focalizzandosi sia sulle tendenze strategiche che su quelle più strettamente tecnologiche. L’innovazione deve essere considerata come un mezzo per raggiungere uno scopo: è quindi fondamentale, per gli addetti ai lavori, sapersi districare tra le opzioni offerte e individuare quale possa essere realmente funzionale al proprio business. Da sempre, il compito di Ocs è quello affiancare gli istituti di credito nella sfida della digitalizzazione, offrendo gli strumenti e le soluzioni necessari per ottenere un concreto valore aggiunto”.

© RIPRODUZIONE RISERVATA