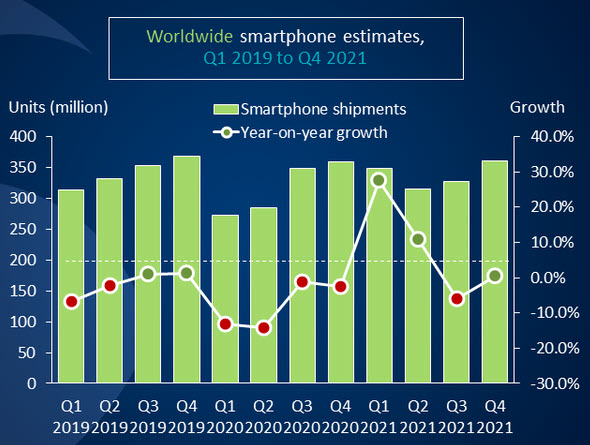

Torna ai livelli pre-Covid nel 2021 il mercato smartphone, nonostante i problemi di fornitura e le criticità delle supply chain. Lo dicono i dati Canalys relativi all’ultimo trimestre del 2021. Non si tratta di uno slancio particolarmente significativo – quello relativo a Q4 2021 – ma la notizia di un ritorno alla crescita, anche se di appena un punto percentuale (+1%, nel confronto con l’ultimo trimestre del 2020), si aggiunge però a quella più importante dell’incremento di circa il 7% su base annua, nel confronto quindi tra il 2021 ed il 2020 con i produttori che nel 2021 hanno immesso sul mercato 1,35 miliardi di nuovi smartphone (erano 1,39 miliardi nel 2019, prima della pandemia).

Continuano a condizionare i mercati, però, le carenze nelle forniture, di diversa natura, relative ai componenti essenziali per produrre smartphone.

Gli analisti di Canalys spiegano che “la strada per la ripresa è ed è stata impegnativa per il settore, perché la domanda ha ancora superato l’offerta in molte aree”. E “molti fornitori hanno ottenuto i migliori risultati proprio nel 2021”, con una crescita nella consegna dei dispositivi anche a doppia cifra, al punto da poter confrontare e superare i numeri pre-Covid-19. “Il principale motore di crescita per il settore è venuto dal vasto segmento del mercato di massa, in particolare in Asia Pacifico, Medio Oriente e Africa, nonché in America Latina”, dettaglia Sanyam Chaurasia, analista di Canalys.

Sfortunatamente, questo segmento ha anche visto persistere le carenze di componenti più gravi, specialmente nei chipset 4G di fascia bassa. Nei mesi a venire, “lo squilibrio dell’offerta si attenuerà gradualmente man mano che i fornitori di chipset aumenteranno la produzione e il prezzo dei chipset 5G diminuirà, il che aiuterà i dispositivi 5G a diventare il prossimo driver per la crescita dei volumi nel 2022“.

I numeri evidenziano come nell’ultimo trimestre del 2021 i migliori risultati siano stati ottenuti da Apple, che ha immesso sul mercato 82,7 milioni di dispositivi (sfruttando il momento di lancio dei nuovi modelli), rispetto ai 70,5 di Samsung e ai 45,4 di Xiaomi; rimasta stabile la percentuale market share di Apple (23%) ne hanno guadagnato proprio Samsung e Xiaomi (rispettivamente al 19% ed al 13% con una crescita del 2% e dell’1%). Nel confronto IV trimestre su IV trimestre dell’anno precedente a trarre il maggior vantaggio è risultata Samsung (+14%). Oppo e Vivo sono gli altri due brand ad occupare le prime cinque posizioni del mercato, per un market share rispettivamente del 9% e dell’8%, tenendo comunque conto che la somma di tutti gli altri vendor non citati cuba ben il 28% di market share, segno di un mercato quindi ancora decisamente frammentato.

Nel confronto anno su anno, invece, Samsung conferma la prima posizione ed è il primo vendor di smartphone con un market share stabile del 20%, marca una crescita del 7% ed ha immesso sul mercato nel corso dell’ultimo anno 274,5 milioni di pezzi. Non è però il vendor che è cresciuto di più, superato, infatti, da tutti e quattro gli altri competitor diretti. Apple è cresciuta anno su anno dell’11%, guadagnando un punto di market share, Xiaomi di ben il 28% (con due punti percentuali di market share), Oppo e Vivo rispettivamente del 22% e del 15%. Ecco che l’analisi di tutto l’anno evidenzia però anche una maggior concentrazione del mercato sui brand principali, considerato come la voce Other registri una decrescita delle vendite del 10% e cinque punti di market share in meno rispetto al 2020.

La crescita maggiore di Apple, rispetto a Samsung, è da ricondurre secondo gli analisti ai colpi alla supply chain subiti dai coreani in modo più significativo che ha impattato in particolare sui modelli mainstream Galaxy A, mentre la fascia alta della proposta ha beneficiato delle promozioni in corso su cui il vendor registra anche più redditività.

Le famiglie Galaxy S e Z sono state quindi fondamentali per compensare la quota di volumi in calo rispetto a quelli dei vendor cinesi. In particolare, Samsung è riuscita a valorizzare la proposta di smartphone pieghevoli (e più costosi) con otto milioni di spedizioni in un anno (il triplo rispetto all’anno precedente).

L’analisi di Canalys evidenzia come il mercato abbia beneficiato della “maggior sensibilità per i dispositivi digitali sempre più centrali anche per gestire le attività quotidiane”, spiega Nicole Peng, VP Mobility di Canalys, con le app e i servizi messi a disposizione anche per la gestione dei documenti relativi a vaccinazioni, Green Pass, per esempio. “Gli utenti consumer sono sempre di più utenti digitali” e la trasversalità della proposta di device digitali si rivela centrale nelle scelte. I vendor minori dovranno quindi far leva sulla capacità di interpretare i bisogni delle diverse nicchie di mercato per fare ancora meglio e continuare a crescere.

© RIPRODUZIONE RISERVATA